小米在港交所上市的路演终于开始了。6月21日,小米集团在香港启动路演,创始人雷军与高管团队亮相,数百名机构投资者参与了活动。小米集团计划以每股17至22港元在香港证券交易所首次公开募股,预计最多筹资为479.51亿港元。同时,小米还披露,已与包括美国芯片制造商高通、电信运营商中国移动等7家公司在内的基石投资者签署协议,基石投资者将按照发行价区间中值买入总计5.48亿美元的股票。小米同天还在港交所更新了招股书。

路演开始,估值并未达预期?

我们观察,按照当前路演的价格估算,小米的最终估值最高约700亿美元,与此前1000亿美元甚至雷军“预计”的2000亿估值预期相比,下降幅度不小。事实上,即使目前的估值或许也略有偏高。而之前小米是计划在港交所和国内A股(CDR)同步上市的,但是面对监管部门的“质询”,小米突然选择暂缓国内CDR。一度时间让小米概念股也出现了不小的波动。即使在港交所的上市计划,按照小米路演的情况来看,目前来看也没有超越预期,要知道小米是第一批在港交所实施同股不同权的情况下上市的,按照投资客喜欢炒新的概念来说,应该受到异常追捧才对。但显然并不是如此,或许小米是在对的时机选择了一个“错误”的上市时间。

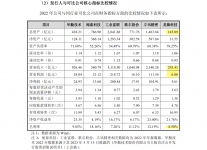

据悉,小米集团股票代码为“1810.HK”,拟发行约21.8亿股B类股份,其中95%为国际配售,5%在香港公开发售,预计募资370.53亿至479.51亿港元;另外设置15%的超额配售权,如果行使,集资额则将增加至426.11亿至551.43亿港元。按照这个区间来计算的话,小米集团市值将达到4230亿-5480亿港元(539.05亿-697.59亿美元),如果行使超额配售权,估值将增至4270亿-5520亿港元(540亿-703.24亿美元)。小米拉来了7家基石投资者,其中,中投中财基金认购15亿港元(约1.9亿美元),高通认购1亿美元,中国移动认购7.848亿港元(约1亿美元),国开金融认购5.18亿港元(约6600万美元),保利集团认购3150万美元,顺丰控股认投3000万美元,招商局集团认投2.2亿港元(约2800万美元)。

小米集团还对投资者的锁定期提出了明确要求:控股股东(雷军持股31.41%)为6+6个月;基石投资者为6个月;限售股东中晨兴资本为12个月,但上市起6个月后可以卖出3.76亿股;已离职的小米联合创始人之一黄光吉为6个月;刘德、洪峰和黎万强均为12个月。其实看看国内目前富士康(工业富联)在资本市场上的走势来看,即使是独角兽企业,在市场上的表现如果不能按照投资人理解的概念(脉络)进行“对接”的话,也很难走出独立行情。在上市三个涨停板之后,工业富联就开始一路下跌,目前已经跌到开盘价区间,表现非常疲软。虽然一方面和现在的大势不好有一定的关系,但另一方面市场还是认可工业富联的代工企业属性,而并非更应该被市场看好的工业互联网概念。

手机企业?NO,我们是互联网公司,Are You Ok?

而雷军也一直试图把小米公司定位为一家互联网公司,而非单纯地是一家手机企业(硬件),但是手机在小米集团中的突出地位,以及核心的营收占比来看,小米公司不是想说自己是互联网企业就可以的。其实我们也关注到即使苹果公司的互联网业务营收已经占据该公司总体营收的20%左右,但市场依然不认可苹果公司应该是一家互联网公司,在这方面小米公司的互联网营收远未达到苹果公司在这方面的营收占比,因此市场极有可能还是认可小米的手机公司的属性。

当然,雷军一直希望能够给小米“镀金”互联网属性,而不仅仅是手机企业。要知道手机行业的发展已经进入到一个相对瓶颈期,近年来全球智能手机的出货量在下降,甚至包括中国市场都出现了下滑。虽然小米还保持着一定的增长,但更多也是因为红米等价格比较低廉的产品出货量在支撑,一旦手机营收增长出现停滞甚至下滑的时候,不知道小米靠什么支撑自己的估值?或许这也是雷军一直希望能够给小米公司贴上更多标签的外因所在,只有不断地贴标签,才能在市场低迷的时候,寻找到更多的行业发展出口以及营收方向。

有意思的是,这次,雷军又在“阐述”小米集团是一家什么样的公司了。雷军表示,“过去一个星期终于想明白了,小米是同时能做电商、硬件和互联网的全能型公司。也就是说,小米通过互联网增强用户体验,同时为手机、硬件和电商带来流量,进行变现,其主要利润来自于互联网。”不知道雷军所言的主要利润来自于互联网,具体指的是哪个板块?难道互联网渠道销售的手机营收也算互联网利润吗?

暂缓CDR有没有影响?

雷军还表示,“(小米)应该是腾讯乘苹果的估值”,不过,雷军也表示,“此前路演中仍有基金人士对其商业模式感到担忧。”可见市场并不会被盲目的概念所遮望眼,总是还是有一些不同的声音出现。其实,从小米暂缓CDR之后,市场对其估值就出现了不同的态度,有多家机构的分析师就表示,小米估值500亿-600亿美元比较合理。其实港股的分析师就表示,已上市的独角兽公司表现并不尽如人意,再加上投资者对未上市独角兽的评价更加理性。因此小米的估值下滑也就在情理之中了。

其实对于小米的估值问题,香港交易所行政总裁李小加6月21日就曾对媒体表示,“小米暂停CDR是小米的选择,在港上市及同时发行CDR,是很复杂的事情,对小米而言或是挑战,估计小米是与内地监管部门讨论后觉得风险大而决定推迟。对于证监会警告新经济公司或涉高估值泡沫,李小加称,有关估值是公司与投资者间的协议。在香港市场,港交所不会干涉,亦难以干涉。”有媒体报道,小米预计将于7月9日在香港上市。

此外,值得关注的是,在6月21日小米向港交所更新了招股书的内容显示,小米金融的相关情况,假如小米金融重组完成,则2017年12月31日小米金融估值3.8325亿元人民币,每股估值3.8325元(共计1亿股)。2018年第一季度,小米金融的收入及税前净利润占小米集团的比例分别为0.90%和0.22%。截至2018年3月31日,小米金融总资产占小米集团的比例为13.55%。其中也提示,小米金融对小米团体越重要,则小米金融的剥离估量对公司财政报表发生的影响越大。招股书显示,由于小米金融重组,小米集团向小米金融集团分别提供约8.3亿美元及2.99亿元人民币的小米金融重组贷款。通过运作小米金融期权计划,公司预计小米金融未来将不再为小米集团的控股子公司。也就是说分拆、上市皆有可能。(小刀马)